コロナ禍で分かったこと

小学生の子供に出された宿題で家族に城陽市のことを聞くというのがありました。

いろいろと城陽市のことを話をしていたのですが

城陽市の名産品と言えば

梅

さつまいも

いちじく

花菖蒲

てん茶

が思い浮かびます。

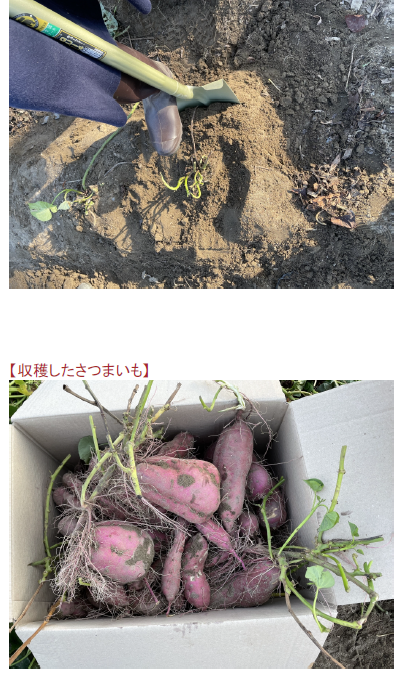

我が家でも芋を栽培しています。

ちょうど先日、収穫のお手伝いをしてきました。

収穫したさつまいもは焼き芋、大学芋、芋粥、スイートポテトetc

これだけあればいくら食べても減りそうにありません。

コロナは発生してからはや1年半以上経過しました。

だいぶワクチン摂取は進んできましたが

いつになったら元の状態に戻るのかまだまだ不透明です。

コロナ禍の経営をする上で分かったことはたくさんあると思います。

・利益を出して、税金を払って、キャッシュポジションを高くしておくこと

(簡単に言うと現金をいっぱいもっておくこと)

・ネット通販etc、リアル店舗以外の販売経路を確保しておくこと

・金融機関と良好な関係を構築していつでも借りられるようにしておくこと

・補助金申請、融資申請するためにも月次で自計化しておくこと

・セーフティ共済・生命保険・小規模企業共済etc

貸付・解約を問わずキャッシュ化できる簿外資産を貯蓄しておくこと

・固定費をおさえて、売上が下がっても利益の出る体質にしておくこと

(難しい言い方では損益分岐点売上高を低く設定しておくこと)

・サブスクリプションetc、毎月定額で入ってくる売上をつくること

・タイムリーな経営状況を把握し、優先的に削減していい経費を把握しておくこと

・IT化・機械化し、今までより少ない人員で業務できる組織体制にしておくこと

・担当変更を容易にできる

業務の標準化とそれに耐えうる労働環境を整備しておくこと

コロナ禍で大変な状況が続きます。

一緒に頑張りましょう。

【文責 : 梅川 大輔】